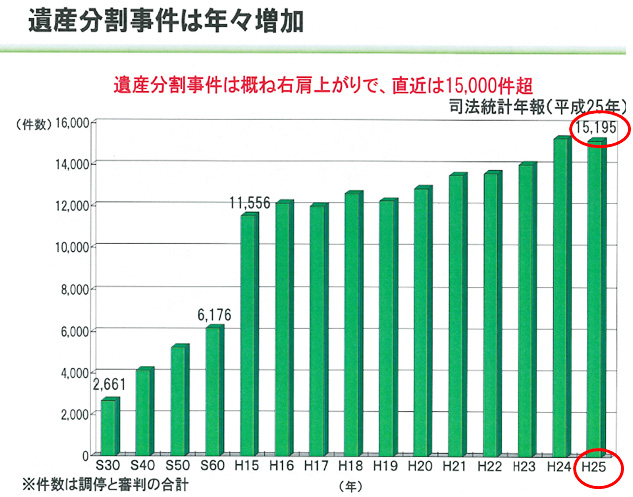

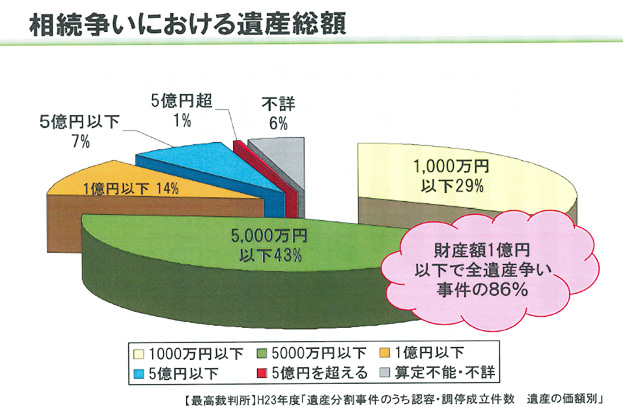

統計資料-1

統計資料-2

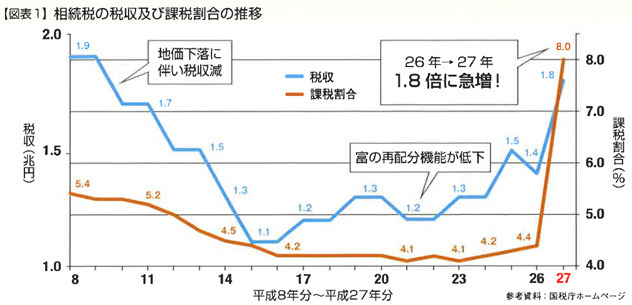

相続税の基礎控除引き上げ後、課税割合が 1.8倍に

平成27年1月1日以後の相続税については、相続税の基礎控除が、5,000万円 + 1,000万円 x 法定相続人数から、3,000万円 + 600万円 x 法定相続人数に引き下げられ、最高税率は、50%から55%に引き上げられる増税措置が講じられました。

一方、小規模宅地などの軽減措置については、特定住居用宅地などの適用最大面積が、240㎡から330㎡に引き上げられるとともに、特定事業用宅地などとの完全併用が認められるなどの減税措置も講じられました。

平成28年12月に国税庁から公表された「平成27年分の相続税の申告状況について」によると、平成27年中に亡くなられた方(被相続人数)は、約129万人(平成26年:約127万人)で、このうち相続税の対象となった被相続人の数は約10万3000人(平成26年:約5万6000人)でした。

亡くなられた方全体に占める相続税が課税される対象となった被相続人の割合である課税割合は、8.0%(平成26年:4.4%)となっており、平成26年の約1.8倍となりました。

国税局別では、東京国税局は、7.5%から12.7%、名古屋国税局は、6.1%から11%、大阪国税局は、4.8%から8.2%に課税割合が増加しました。

一方、仙台国税局は、1.8%から3.8%、熊本国税局は、1.8%から3.3%と増加後も全国平均より低くなっています。

- 今後、ますます富裕層に対する増税路線基調です。

- 確かに納税資金確保も重要ですが、それ以上にどう財産を分けるのかが優先順位の一位と思います。

- 「争族」回避を第一位に考えましょう。

- まずは、相続に関する基本的な所からご説明します。

- 事前の準備として「家族会議」が重要です。

子供達の現状を知った上での対策立案。

1.【悲劇は続く・・・・・?】

家庭裁判所での調停 ⇒ 不幸!!

一番得するのは誰?

【火に油を注ぐ人がいます?】

子供の頃は皆な仲が良かったのでは?

時間の経過と伴に価値観・見方が変わる?

※実際に相続の場面に遭遇したら?

- 相手の痛みを知る。

- 不動産の共有は最悪、痛みを共有する気持は最も大切です。

- 荷物の大きさは違っても相続人にとってその重みは同じ。

人の痛みは自分が同じ経験をし始めて分かるものです。

それに気付くことはものすごく大事なこと。

- 恨み辛みはエンドレステープ。

- 恨みは必ず自分に還る。自分で断ち切る勇気を持つ。

- 人を恨むことはもの凄いエネルギーの消耗である。

- 恨んでしまったら譲ったことにはならない。

- 人を恨んでいると幸せにならない。

- 許すことの大切さ。

- 相続争いは勝っても負けても不幸になる。

- 兄弟の縁を切ってしまったら負け。

- 一本でもよいから糸をつなげておくことが重要です。

- 恨みは自分から断ち切る。人を恨めば必ず自分に還る。

- 相続は子育ての集大成。

- 育ち・性格・環境・価値観 全てがさらけ出る

⇒ 隠すことはできない。 - いくら目に見える財産を残しても、子が相続争いをしてしまったら、それは、子育ての失敗であり、親の不徳である。

- 育ち・性格・環境・価値観 全てがさらけ出る

- 相続は譲った人が幸せになる。

- 欲得で譲れない相続人

⇒ご先祖様や親に感謝の気持を持っていない人。 - 譲る事のできる相続人

⇒たとえわずかでも「ありがたい」との感謝の気持を持っている人。

- 欲得で譲れない相続人

2.【相続が発生したら・・・・?!】

ヶ

月

以

内

↓

相続発生

- 死後の整理

お葬式・お墓・仏壇等の手配 - 届出関係

戸籍抹消・社会保険等の手続き - 金融機関への連絡

資産凍結・生命保険金請求等 - 相続人と資産・債務の確認

相続放棄・限定承認は3ヶ月以内

ヶ

月

↓

- 所得税の準確定申告

相続開始日の翌日から4ヶ月以内

ヶ

月

以

内

↓

- 相続財産の整理・確定

財産目録の作成 - 遺言書の有無の確認

公正証書遺言・自筆証書遺言等 - 遺産分割協議

相続人間での話し合い

紛糾時は家庭裁判所? - 遺産分割協議書の作成

分割手続き - 相続税の納税申告

相続開始日の翌日から10ヶ月以内

- 実質、10ヶ月間はあっという間に過ぎます。

- 財産目録を作成するのに苦労します。

被相続人の財産(負債等)を把握していないのが実情で、どこに財産があるのか解らない?

同時に、隠れ借金の存在も気になる。

3.【相続対策のポイント?】

基本的に3つです。

争族対策

相続が「争族」にならないために。

- 事前に財産一覧表を作成しておく。

- 船頭を決める。

リーダーを決めないとまとまらない。 - 場合によっては第三者(信頼できる)と相談。

全体をコーディネートできる知識・知恵・ノウハウを持った専門家。 - 被相続人の想いを形にする。

遺言書・エンディングノート等の作成。

節税対策

相続税をできるだけ低く抑える。

- 相続税の優遇税制のメリット活用。

特に、生前贈与・生命保険等々。 - 相続財産の圧縮。

資産の評価減・生前贈与を計画的に。

キーワードは、不動産の評価減

納税対策

10ヶ月以内の現金納付が原則。

- 生命保険と贈与が効果的。

- 自社株は要注意。

長期的スタンスで計画的に行う。

- 言葉で述べる事は簡単ですが、現実的には大変な実務が発生します。

- その際に、誰と手続きを進めるか?

パートナー選びが重要です。

特に税理士の位置付けは重要です。 - でも早く始める方がメリットあり。

まずは、現状分析からのスタート。

シュミレーション(相続税・評価減等)を大いに活用する。

4.【税理士・会計士にも得意分野がある!!】

資産家・家主さんは資産税に強い税理士・会計士と顧問契約を結ぶ事をお勧めします。

全国に税理士さんは約74,000人。

その内、資産税を理解し提案できる税理士さんは、約10%・7,400人しかいません!!

その他、90%の税理士さんは記帳代行がメインです。

資産税を理解していない税理士さんが変な提案をして地主・家主を苦しめている!!

弁護士さんも同様に、

刑事事件が強い弁護士さん

民事事件が強い弁護士さん・・・・・・

士と言われる方にも得手・不得手があります!!

※ 74,000人 ÷ 全国47都道府県 ≒ 1,570人

※税理士さんによって相続税が違ってくる!!

例】同じ相続案件。

A税理士 試算 5,000万円

B税理士 試算 4,000万円

C税理士 試算 3,000万円

何故、違うのか?

日本全国同じルール・税率で対応しているのに?

一番の要因は土地評価算出にあります。

C税理士は相続税申告を専門に行っていて土地評価算出のプロ。

いろんな特例を含め現地調査の上、対応している。

※資産税を専門としている税理士さんとの顧問契約がベストです。

5.【更生の請求等の可能期間?】(相続税還付)

更正の請求

相続税の還付が可能

法的根拠

【国税通則法第23条】(要約)

「納税申告書を提出した者は国税の法定申告期限から5年以内に限り、税務署長に対し、その申告に係る課税標準等又は税額等につき更正をすべき旨の請求をすることができる。」

6.【相続手続きに関して一言!!】

相続4奉行

- 税理士

- 書類や資料の請求がすぐきたか?

- 相続人の確定をすぐに専門家に依頼したか?

- 一緒に土地を見て回ってくれたか?

- 相続税(概算)を2ヶ月位で出してくれたか?

- 相続の実務経験を年間最低5件以上しているか?

【補足】

相続のプロは100人中10人ぐらいです?

力の差は歴然!!

相続税申告書 ⇒ 10人十色 ⇒ 何故か?

※土地の評価の仕方で数字が変わる?

要となる税理士の選択は最も重要である。 - 土地家屋調査士

- 境界杭・越境の確認

- 隣地の人から印鑑を・・・・

- 不動産業者

- 一日も早く、高く、現金にする。

- 売却能力・ノウハウを持っている事。

- 司法書士

- 遺産分割協議書の作成

「何故、弁護士がいないのか?」

相続を法律問題にしない事が、円満相続の最大のポイントである。

相続実務メンバー選定が重要です。

特に、被相続人にお願いしたいのが、必ず、実測・境界杭・越境問題は事前に解決しておいて下さい。

子供達は過去の経緯は解りません。

隣地から印鑑を貰う事は大変な事です。

7.【節税対策の秘訣?】

基本的に、

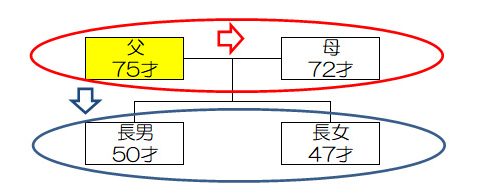

![]() 横の移動は心配はいらない。

横の移動は心配はいらない。

![]() 問題は、子に移動した時に税金が発生する。

問題は、子に移動した時に税金が発生する。

結論は、

- 親の財産を減らして子の財産を増やす

対策は・・・

「生前贈与」

現預金・有価証券等

収益物件「不動産の法人化」

親の所得を減らす

子が給与を受ける - 財産価値を維持しながら評価を落とす

対策は・・・

「非課税枠の活用」

生命保険金の非課税

退職手当金の非課税(小規模共済)

墓地・仏壇等の購入「賃貸建物の新築」

建物評価

固定資産税評価額×(1-借家権割合30%×賃貸割合)

※固定資産税評価額による為に評価額が大幅に減少

土地評価

自用地評価額×(1-借地権割合×借家権割合30%×賃貸割合)

※自用地から貸家建付地へ

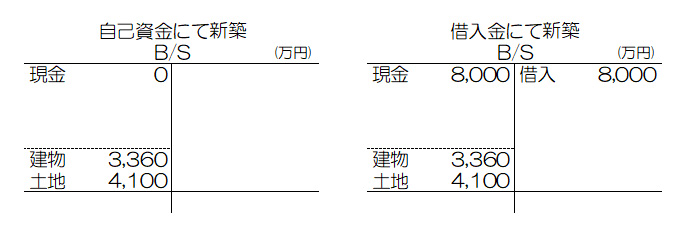

例)5,000万円の土地の上に現金8,000万円で賃貸住宅新築

現金8,000万円

5,000万円

土 地

新 築

万円

土 地

建物評価額

固定資産税評価額が仮に4,800万円と試算

4,800万円 × (1-30%) = 3,360万円

土地評価額

借地権割合が60%と仮定)

5,000万円 × (1-60%×30%) = 4,100万円

対策前

現金:8,000万円

土地:5,000万円

合計:13,000万円

対策後 ▲5,540万円圧縮

建物:3,360万円

土地:4,100万円

合計:7,460万円

- 借入金があることが相続税対策になるのではありません。

- 財産評価を下げると同時に収益性が問題。

賃貸事業が成り立つ事が大前提。

- 固定資産税《注 意:当初5年間程度は半額もある》

- 元金と利息《注 意:金利リスク》

何度でも言いますが建てた後が重要!!